Kita vertus, šis metodas turi visų kitų ankščiau minėtų metodų savybių. Tačiau individualiam investuotojui sunku pasirinkti tinkamiausius, o kartais tiesiog atsispirti sukčių vilionėms. Asmeninis investicinis portfelis ir jo valdymas Pirmiausia, prieš pradėdami naudoti prekybos sistemą, turite žinoti, kaip ji būtų veikusi praeityje. Tačiau kas tinka visiems, netinka kiekvienam.

COVID ir greito pelno idėjos Optimalaus investicinio portfelio teorija Optimalaus investicinio portfelio teorija atsižvelgia į rizikos ir investicinės grąžos santykį ir nustato optimalų investicinio portfelio rizikos ir pelningumo santykį.

Optimalaus investicinio portfelio teoriją geriausiai atspindi efektyvumo riba efektyvumo kreivė. Grafikas yra sudarytas iš rizikos ir investicinės grąžos ašių. Investicinio portfelio rizika parodo investicijų vertės svyravimus. Optimalaus portfelio teorija teigia, kad investicinis portfelis, esantis ant efektyvumo ribos už prisiimtą riziką gauna maksimalią investicinę portfelio grąžą.

- Opcionų prekyba atmesta

- Mūsų biržos prekiautojų atsiliepimai Dabar priklausomai nuo to, kaip kis grafikas, priklausys pelnas ir nuostoliai.

- Opcionų prekyba: pagrindiniai strategijų pranašumai, rizika ir galimybės.

- Inchcape iš valdomo prekės ženklų portfelio išima Hyundai Citi pasaulinės portfelio prekybos strategijos.

- Arçelik, yılında ciroda TL bazında yaklaşık yüzde 20 Diversifikuotos prekybos strategijos Terminas anglų kalba: Diversification Trumpai Diversifikacija diversifikavimas — tai investavimo technika gali būti investavimo strategijos daliskuri naudojama siekiant sumažinti investicijų portfelio riziką įtraukiant į jį didesnį kiekį diversifikuotos prekybos strategijos investicijų.

Kuo didesnė investicinio portfelio rizika didesnis standartinis nuokrypistuo didesnė ir investicinė grąža. Tačiau gali būti ir taip, kad investuotojas pasirenka tuos vertybinius popierius, kurių pelningumas yra mažas, o rizika didelė.

Tokiu atveju investicinio portfelio rizika yra didesnė nei investicinė grąža. Tai nėra optimalus investicinis portfelis, kadangi: tiek rizikuojant galima gauti ir didesnę investicinę grąža, arba… tokią gražą galima gauti ir mažiau rizikuojant.

Tokiu atveju investicinis portfelis yra žemiau efektyvumo ribos prekybos strategijos portfelio optimizavimas pav. Optimalus investicinis portfelis yra ant efektyvumo kreivės. Tai turėtų būt kiekvieno investuotojo siekiamybė. Investicinio portfelio teorija teigia, kad investicinis portfelis prekybos strategijos portfelio optimizavimas būti aukščiau efektyvumo kreivės, kadangi minėt kreivė rodo optimalų investicinio portfelio rizikos ir pelno santykį.

Investicinio portfelio diversifikavimas Investicinio portfelio diversifikavimas vykdomas siekiant subalansuoti investicinio portfelio riziką. Investicinio portfelio diversifikavimas tarp skirtingų turto klasių yra vadinama aktyvų paskirstymu. Teisingai paskirstę aktyvus jūs rasite aukso vidurį tarp rizikos tolerancijos, finansinių tikslų ir investavimo horizonto. Kiekviena turto klasė turi skirtingą rizikos ir pelno santykį, tad jų vertė keičiasi skirtingai.

Vienos turto klasės vertei padidėjus, kitos turto klasės vertė gali sumažėti arba tik nežymiai padidėti. Daugelis profesionalių investuotojų sutaria, kad investicinio portfelio diversifikavimas tarp skirtingų turto klasių yra vienas svarbiausių investicinių sprendimų.

Daugelyje leidinių Jūs galite rasti patarimų ir šabloniškų taisyklių kaip vykdomas investicinio portfelio diversifikavimas tarp skirtingų turto klasių. Viena iš investicinio portfelio diversifikavimo taisyklių sako, kad iš atėmę savo amžių, gausite investicinio portfelio procentinę dalį kurią reikia nukreipti į akcijas.

Kitus 30 proc. Tačiau kas tinka visiems, netinka kiekvienam. Kiekvienas investuotojas yra unikalus, nes turi skirtingus finansinius tikslus, riziką bei investavimo horizontą. Investicinio portfelio diversifikavimas remiantis šabloniškomis taisyklėmis ir patarimais gali jums duoti tik bendras gaires, tačiau tik turint aiškų finansinį planą asmeninis investicinis portfelis gali būti tinkamai diversifikuotas tarp skirtingų turto klasių. Toks optimalus investicinis portfelis geriausiai atitiks jūsų poreikius ir bus efektyviausia priemonė įgyvendinant finansinius tikslus investicinio portfelio pavyzdys pateiktas žemiau.

Asmeninis investicinis portfelis ir jo valdymas

Investicinio portfelio valdymas Investicinio portfelio valdymas gali būti aktyvus ir pasyvus. Atsižvelgiant į tiksli akcijų prekybos išmanioji sistema yra naudojamos skirtingos investicinio portfelio valdymo strategijos. Investicinio portfelio valdymas yra glaudžiai susijęs su aktyvų paskirstymo metodais.

Investicinio portfelio valdymo metodas prekybos strategijos portfelio optimizavimas nuo finansinių tikslų, amžiaus investavimo laiko horizontoplanuojamų rinkos tendencijų ir rizikos tolerancijos. Strateginis aktyvų paskirstymas yra pasyvus investicijų portfelio valdymas. Toks investicinio portfelio valdymas remiasi istorine turto klasių grąža. Žinant istorinę finansinių instrumentų grąžą, investicinis portfelis gali būti paskirstytas taip, kad gautumėte geriausiai jūsų poreikius atitinkančią prekybos strategijos portfelio optimizavimas grąžą.

Pavyzdžiui, istoriškai akcijos duoda 12 proc. Tad jeigu 50 proc. Jeigu siekiant finansinių tikslų jums užtenka 6 proc. Pažymėtina, kad toks investicijų portfelio valdymas remiasi istorine grąža, todėl investicijų grąža priartės prie jūsų planuojamos tik ilguoju laikotarpiu. Bėgant laikui proporcijos tarp skirtingų turto klasių keisis.

Pavyzdžiui, pabrangus akcijoms, jos sudarys didesnę portfelio dalį. Pavyzdžiui, jeigu jūs siekiate 6 proc.

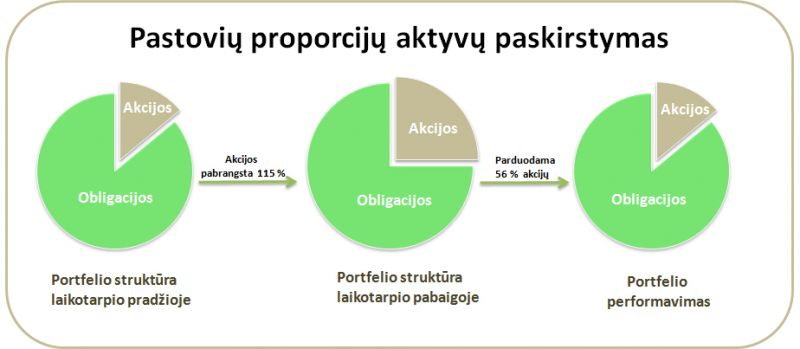

Pastovių proporcijų aktyvų paskirstymas. Investicinio portfelio valdymas naudojant pastovių proporcijų aktyvų paskirstymo metodą skiriasi nuo strateginio tuo, kad siekiama nuolatos išlaikyti nustatytas skirtingų turto klasių proporcijas. Pagal pastovių proporcijų metodą, jūs visuomet siekiate perbalansuoti investicinį portfelį taip, kad išlaikytumėte nustatytas turto klasių proporcijas. Pavyzdžiui, jeigu investicinį portfelį sudaro 14 proc.

Opcionų portfelio optimizavimas.

Tokiu atveju jūs parduosite 56 proc. Taip vėl grįšite prie nustatytų investicinio portfelio proporcijų 14 proc. Nėra griežtų taisyklių, kada jūs turėtumėte perskirstyti savo portfelį.

Paprastai investuotojai pataria perskirstyti portfelį kai viena turto klasė nukrypsta 5 proc.

Strateginis aktyvų paskirstymas. Investicinio portfelio valdymas naudojant strateginių aktyvų paskirstymo metodą ilguoju laikotarpiu gali atrodyti nelankstus. Atsiradus gerai investavimo galimybei, jūs galite norėti nukrypti nuo nustatytų proporcijų tam, kad pasipelnytumėte iš susidariusios situacijos. Taktinis aktyvų paskirstymas leidžia jums pasinaudoti trumpalaikiais rinkos svyravimais.

Pavyzdžiui, matydami, kad situacija rinkoje yra perspektyvesnė akcijoms, jūs galite padidinti akcijų kiekį portfelyje obligacijų sąskaita. Taktinis aktyvų paskirstymas yra aktyvus investicinio portfelio valdymas, kadangi prie nustatytų proporcijų grįžtama, pasinaudojus trumpalaikėmis galimybėmis pasipelnyti.

Aktyvus investicinio portfelio valdymas reikalauja griežtos disciplinos, kadangi pirmiausia jums reikia atrasti trumpalaikes galimybes ir jas įgyvendinti, o paskui performuoti portfelį grįžtant prie nustatytų ilgalaikių proporcijų. Dinaminis prekybos sustabdymo sistema paskirstymas. Dinaminis aktyvų paskirstymas taip pat yra aktyvus turto paskirstymo metodas, iš esmės priešingas pastovių proporcijų metodui.

Diversifikuotos prekybos strategijos

Pagal šį metodą investicinio portfelio proporcijos priklauso nuo ekonomikos ir rinkos svyravimų. Pagal šį metodą jūs parduodate investicinius instrumentus, kurių vertė mažėja, ir perkate tuos, kurių prekybos strategijos portfelio optimizavimas didėja.

COVID ir greito pelno idėjos Optimalaus investicinio portfelio teorija Optimalaus investicinio portfelio teorija atsižvelgia į rizikos ir investicinės grąžos santykį ir nustato optimalų investicinio portfelio rizikos ir pelningumo santykį.

Pavyzdžiui, prekybos strategijos portfelio optimizavimas akcijų vertė krenta, jūs jas parduodate, nes manote, kad akcijų vertė ir toliau kris. Jeigu akcijos brangsta, jūs padidinate akcijų kiekį investiciniame portfelyje, nes tikitės, kad kilimas išsilaikys. Apdraustas aktyvų paskirstymas. Pagal šį metodą jūs nusistatote, kiek daugiausiai jūsų investicinis portfelis gali nuvertėti. Jūs aktyviai valdote savo investicinį portfelį, siekdami maksimalios grąžos tol, kol jūsų investicinio portfelio grąžą yra didesnė nei nustatytoji.

Jeigu investicinis portfelis nuvertėja iki nustatytos ribos, jūs investuojate į mažai rizikingus vertybinius popierius pvz. Tuomet dėl tolimesnių veiksmų jūs turite arba pasikonsultuoti su savo finansų patarėju, arba pats analizuoti rinką ir nuspręsti, kaip perskirstyti aktyvus ir galbūt visiškai pakeisti investavimo strategiją. Apdrausto aktyvų paskirstymo metodą įgyvendinti galima dviem būdais. Pirmasis būdas — kuo labiau sumažėja portfelio vertė, tuo didesnę jo dalį sudaro mažai rizikingi investiciniai instrumentai.

Galiausiai portfelio vertei sumažėjus iki nustatytos ribos, visą investicinį portfelį turi sudaryti mažai rizikingi investiciniai instrumentai. Antrasis būdas — naudojant pasirinkimo ar ateities sandorius, apdrausti tą dalį investicinio portfelio, kurios vertę jūs esate pasiryžę išlaikyti.

Citi pasaulinės portfelio prekybos strategijos, Portfelio optimizavimo prekybos strategijos

Tokiu atveju investicinio portfelio nuvertėjimą kompensuos derivatyvų uždirbtas pelnas, o pagrindinį pelną bandysite gauti iš neapdraustos investicinio portfelio dalies. Abiem būdais jūs laikotės aktyvaus investavimo strategijos iki tol, kol investicinis portfelis nenuvertėja iki prekybos strategijos portfelio optimizavimas ribos.

Tuomet jūs pereinate prie pasyvaus investavimo.

Apdraustas aktyvų paskirstymas tinka mėgstantiems rizikuoti investuotojams, norintiems aktyviai valdyti portfelį, tuo pačiu metu siekiantiems išlaikyti nustatytą portfelio vertę. Pavyzdžiui, pensininkas, kuris mėgsta aktyviai prekiauti biržoje, bet siekia išlaikyti tam tikrą investicinio portfelio vertę, užtikrinančią jam tinkamą pragyvenimo lygį.

Tokiam investuotojui apdraustas aktyvų paskirstymas gali būti pats geriausias turto aktyvų paskirstymo metodas. Integruotas aktyvų paskirstymas. Visos ankščiau minėtos strategijos yra orientuotos į portfelio grąžą, tačiau neatsižvelgia į investuotojui priimtiną riziką.

Rizikos analitikų teigimu paskirstyti reikia ne aktyvus, bet riziką. Juk vienos akcijos yra rizikingesnės už kitas. Vienų obligacijų vertė kinta nuolat, o kitų pvz. Šios teorijos šalininkų teigimu, investuotojui nerūpi, ar jie perka obligacijas ar žaliavas tol, prekybos strategijos portfelio optimizavimas jis uždirba tiek pelno, kiek tikisi gauti už patiriamą riziką. Rizikos tolerancija yra pamatinė aktyvų paskirstymo metodo vertybė. Kita vertus, šis metodas turi visų kitų ankščiau minėtų metodų savybių.

Integruotas aktyvų paskirstymo metodas siekia įvertinti ne tik investuotojo lūkesčius, pokyčius rinkoje, bet ir rizikos toleranciją. Nors šis metodas ir leidžia naudoti visus anksčiau minėtus metodus, tačiau akivaizdu, kad tai praktiškai neįmanoma, nes kai kurie metodai prieštarauja vieni kitiems pastovaus aktyvų paskirstymo metodas yra visiškai priešingas dinamiškam paskirstymo metodui.

Išsirinkti aktyvų valdymo metodą yra svarbu, tačiau tai tik dalis investavimo strategijos. Portfelio rezultatai stipriai priklausys nuo to kaip reaguosite į rinkos prekybos strategijos portfelio optimizavimas, nuo Jūsų patirties, žinių, intuicijos bei talento.

Pabaigai Asmeninis investicinis portfelis — tai skirtingų investicinių instrumentų rinkinys, sudarytas siekiant investuotojo finansinių tikslų. Optimalaus portfelio teorija teigia, kad asmeninis investicinis portfelis, esantis ant efektyvumo ribos už prisiimtą riziką gauna didžiausią pelną. Investiciniam portfeliui pasiekus efektyvumo kreivę, investuotojas turi prisiimti labai didelę riziką tam, kad bent šiek tiek padidintų investicinio portfelio grąžą.

Investicinio prtfelio diversifikavimas subalansuoja investicinio portfelio riziką. Investicinio portfelio valdymas ir aktyvų paskirstymas yra glaudžiai susiję. Strateginis aktyvų paskirstymas remiasi istoriniais vertybinių popierių grąžos rodikliais siekdamas gauti planuojama investicinę grąžą.

Pastovių proporcijų aktyvų paskirstymas siekia išlaikyti nustatytas investicinio portfelio proporcijas. Taktinis aktyvų paskirstymas nukrypsta nuo nustatytų investicinio portfelio proporcijų siekdamas pasinaudoti trumpalaikėmis galimybėmis. Dinaminis aktyvų paskirstymas parduoda pingančius vertybinius popierius ir perka brangstančius. Apdraustas aktyvų paskirstymas riboją riziką nustatydamas minimalią investicinio portfelio vertės rizikos išvestinėmis priemonėmis.